先週は原油安によるリスク回避の動きが多かったですが、

重要イベントはなかったので、それなりにテクニカルに忠実に動いてくれましたね。

それにしても、原油安が資源国通貨売りにつながり、

それがリスク回避に波及して円買いになるのは分かりますが、

ドル売り、ユーロ買いになる理屈が今でもよく分かりません。

確か、原油とユーロは順相関、原油とドルは逆相関だと記憶しているんですが。。。

それとも先週は原油とは関係なしのドル売り、ユーロ買いだったんでしょうか。

やっぱり、ファンダメンタルは難しいです。。。

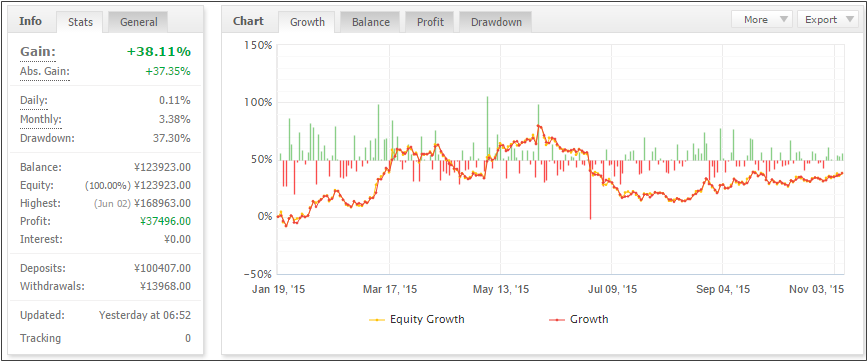

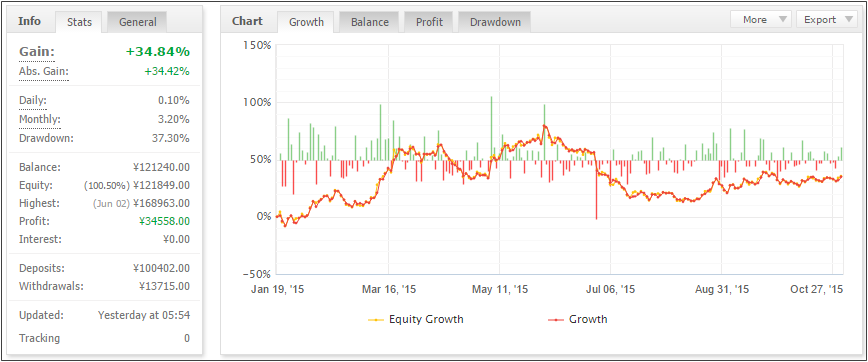

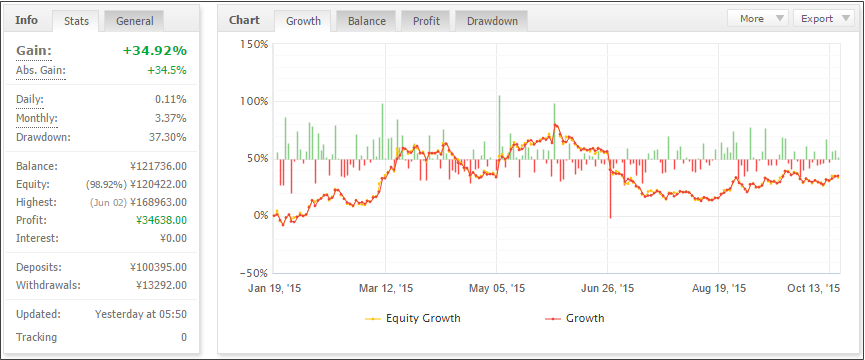

では今回も、テスト開始から45週経過分の収支曲線を公開します。

トータルの成績ですが、前回+16.61%で、今回+20.58%なので、

この1週間で、+3.97%の増加となりました。

ECB理事会や米雇用統計が終わった後の週でしたので、

あまり動かない事も想定されましたが、

各通貨ペア共に、ある程度のボラティリティがありましたので、

トレンドフォロー系の私のEA群にとっては相性の良い週だったと言えます。

しかし、上記の収支曲線を見ると、まだ上昇トレンドに回帰したとは言えないので、

安心する事はできないですね。

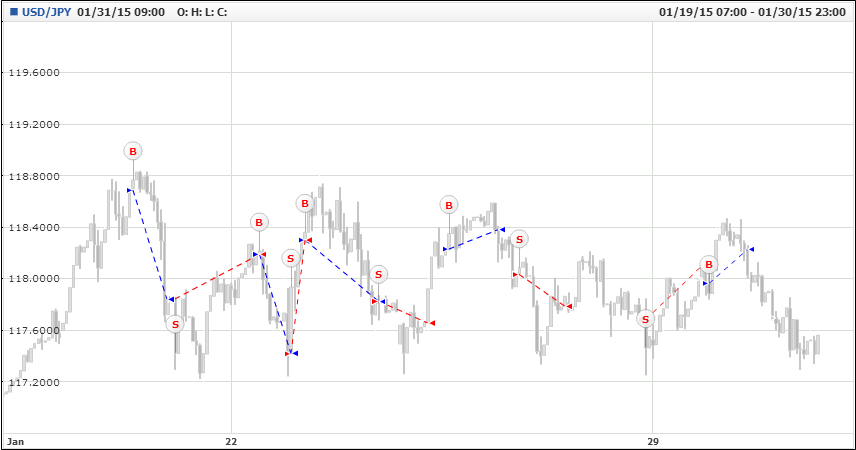

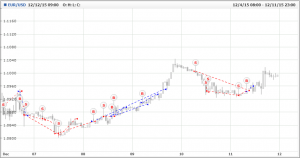

以下は、先週1週間分のEURUSDの1時間足チャートで、

私のEA群がどこでエントリーし、どこで決済したのかを示しています。

(B)はBUYを表し、青点線でロングのエントリーから決済までを表しています。

(S)はSELLを表し、赤点線でショートのエントリーから決済までを表しています。

全体的なチャートの流れとしては、

週前半は、下降トレンドの後半から始まり、

週半ばにかけて上昇トレンドとなり、

週後半には、調整の下落という感じでしょうか。

週を通しての値幅は240PIPSほどとなっており、

その中の各トレンドにうまく乗れていますね。

特に、10日付近の上昇トレンド後半から下落に転じる際に

ポジションを持っていなかったのが功を奏しました。

さて、今週はFOMCが控えていますが、

周知のとおり、利上げは既に織り込んでおり、

その発表後の動きが注目されますね。

これほど確実視されている鉄板の利上げでも、

やはり発表後には材料出尽くしでドルが売られるんでしょうか。

FOMC前後にはリアル稼働のEAは止めておいた方が良いかもしれませんね。