先週の為替市場は日米英の金融政策決定会合を中心に

沢山のイベントがあり、高ボラ状態で振り回される展開でした。

その中で今回特に注目されたのはFOMCではなくて日銀金融政策決定会合の方。

毎回、日銀金融政策決定会合の前になるとYCC修正の思惑が広がり円高になるが、

会合では何も無く、いつも通りの「粘り強く緩和を続ける」の繰り返しで、

結局円安に戻るの繰り返しだったので、

今回も同じような展開だろうと思っていたのですが…

何と!今回の会合ではYCC柔軟化を発表、

長期金利利回りの上限を「1%」から「1%を目途」にすると変更。

要するに、1%を “ある程度” 上回っても指し値オペをしませんよ、

利回りの上昇を認めますよ、国債の売りを認めますよ、ということ。

円の利回り上昇が容認されたということは、円の買い材料になるので

本来であれば円買いとなりドル円は下落するはずですが…

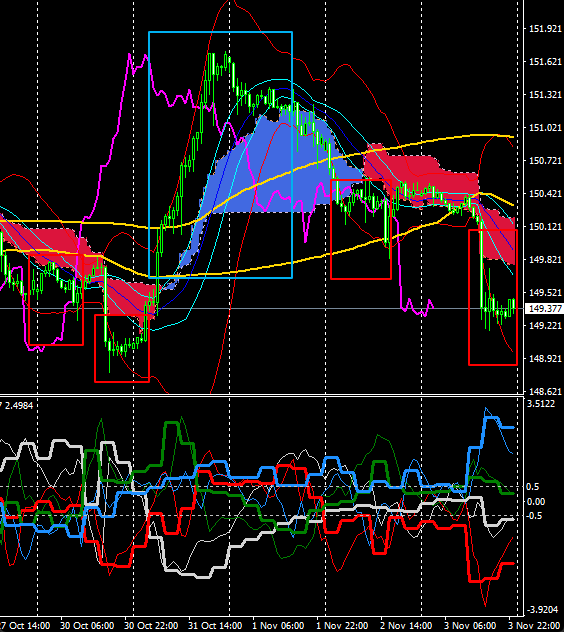

なぜかこの決定を受けて円売りが加速、

ドル円は150円台から151円台までスルスルと駆け上り、

昨年の最高値付近151円後半まで上昇しました。

ちょっと…意味不明、もはや政府・日銀が介入し過ぎて、

長期金利と円の関連性が失われてしまった感があります。

実際この急騰を受けて、またしても財務省が「スタンバイ」と口先介入、

なんかもう…自由市場ではなく、管制市場ですね。

しかし、週末の米雇用統計では市場予想を下回る内容となったことで

インフレピークアウトが意識され、米10年債利回りが低下しドル売りが加速、

その流れでドル円が下落して、大引けでは149円台まで下げています。

なるほど、日本での指し値オペよりも、口先介入よりも、

米の指標発表の方がよっぽどドル円の下落に効果的だ

ということです。

ドル円の動向はあくまでも米次第…

ということで、

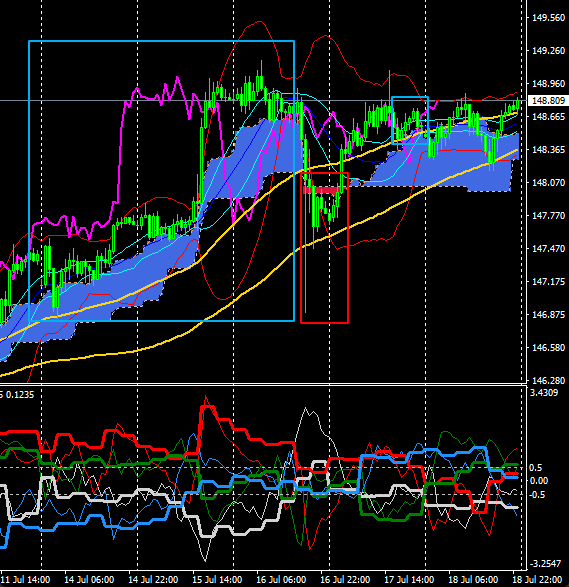

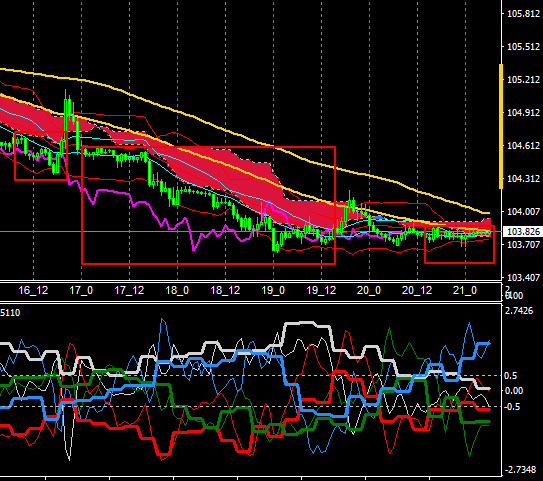

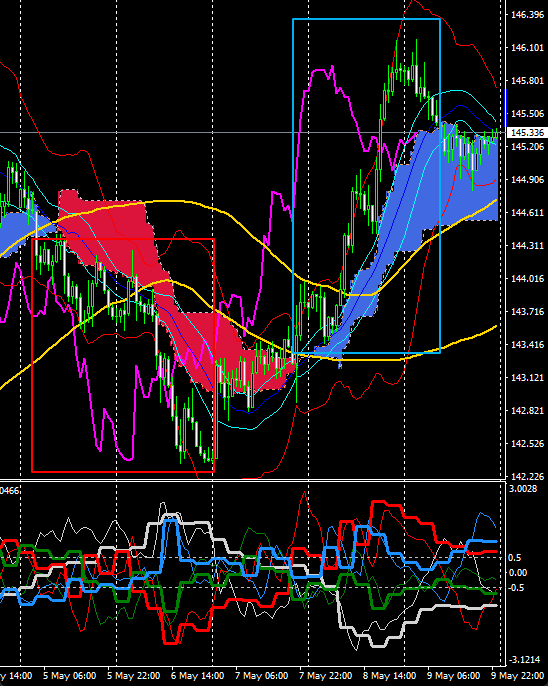

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠と赤色四角枠を記述していますが、

青色四角枠はマイルールにおけるロング指向の領域、

赤色四角枠はマイルールにおけるショート指向の領域を表しています)

週初は下降トレンド、週中は上昇トレンド、週末に下降トレンドと

きれいに分かれていますね。

トレーディングとしては難しかったかもしれません。

ファンダメンタルズを考慮せずにシンプルにスパンモデルに従うならば、

週初はショートで取れますし、

週中はロングで取れますし、

週末もショートで取れるでしょう。

しかし、ファンダメンタルズを考慮すると、

ショートはやり難い状況ですし、

ロングに関しても日銀会合が起点になった上昇なので、

入りにくかったかもしれません。

まぁ、無理矢理ドル円でトレードする必要もありません。

できるだけ分かりやすい通貨ペアを選択しましょう。

サブウィンドウの通貨の力関係を確認すると、

どの通貨も明確な方向性は無かったですね。

あえていうならGBPが多少強かったくらいか。

さて、月曜からの相場ですが、

市場予想を下回った米雇用統計を受けて

ドル円がどのような動きになるのかに注目です。

市場がインフレピークアウト説を広めていくようになると、

米10年債利回りも低下傾向になると思われ、

となると、ドル円も下落傾向になるかもしれません。

これまで米10年債利回りの上昇がドル円上昇の要因の一つだっただけに、

その要因が無くなった場合は注意が必要です。

もしかしたら今回の弱い米雇用統計が

長期的なファンダメンタルズ転換の起点になっているのかもしれません。