先週は米消費者物価指数(CPI)から始まり、

FOMC、ECB理事会、日銀政策決定会合と重要イベント満載週でした。

まずCPIに関しては、市場予想が4.1%に対して結果は4.0%でほぼ一致、

依然として高水準ですが、鈍化傾向は続いており、

いい感じで市場の予想の範囲内に収まってくれたことで特にサプライズも無し。

その結果を受けてのFOMCですが、

やはり利上げは据え置きとなりましたが、

今回は一旦停止しただけで、まだまだ年内2回の利上げを示唆、

これがサプライズと受け止められたようで

その後のドルは買われる展開に。

それにしても、

市場はいつまでインフレ抑制を”期待”しているんでしょうか?

利下げを”期待”しているんでしょうか?

パウエルFRB議長は「年内利下げしない」って言ってるのに、

いつまでも利下げに拘る姿勢は”先走り”を通り越して

もはや”滑稽”に映ってしまいます。

現実が見えていないのか…

そして、日銀金融政策決定会合では当然のごとく現状維持。

しかし、この発表を受けて、市場は円売りで反応し、

日経平均も大きく上昇しましたがこちらも理解不能。

現状維持は既に分かっていることなのに、

なぜ円売りで反応するのか?なぜ株が買われるのか?

植田日銀総裁は今の量的緩和の影響を検証するため

1年は現状維持って発言していたのに

まだ市場はYCC修正を”期待”していたのか?

こちらも現実が見えていない様子…

ということで、

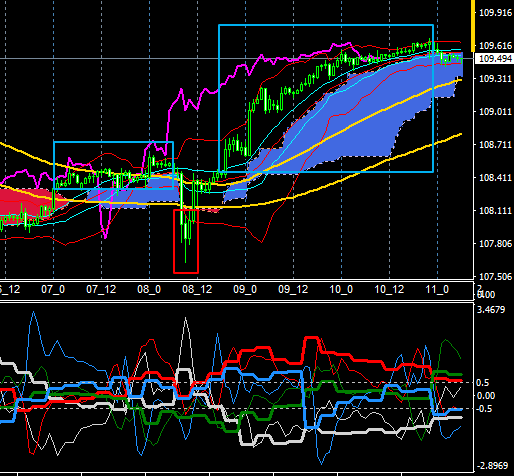

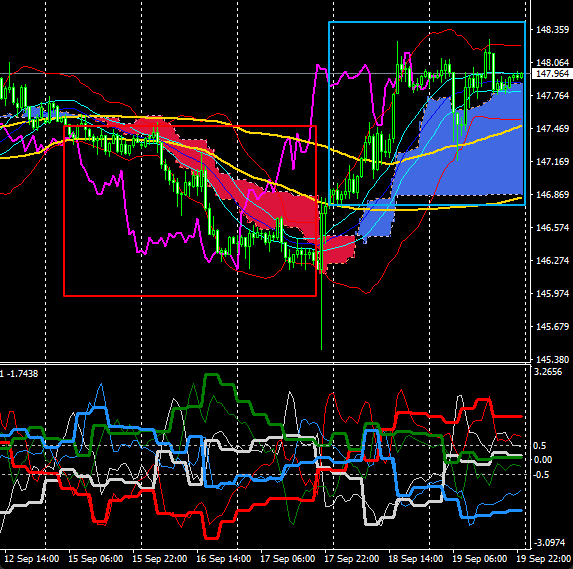

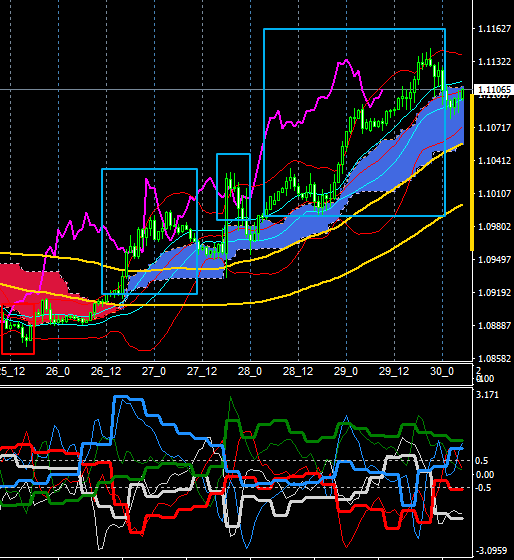

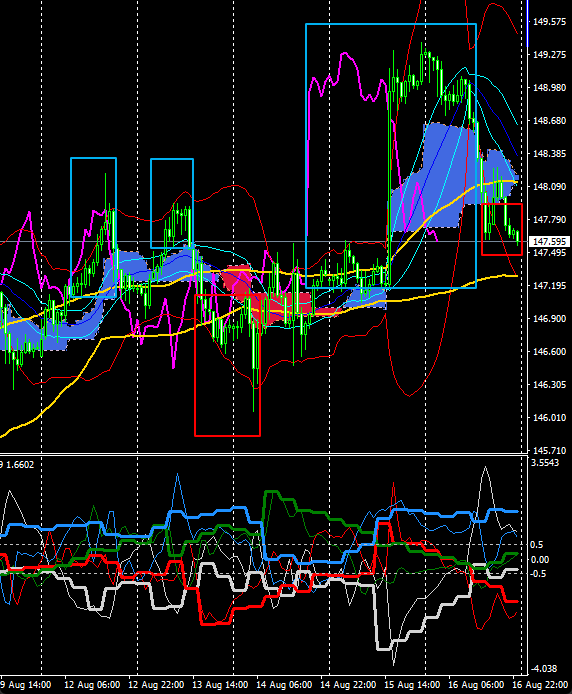

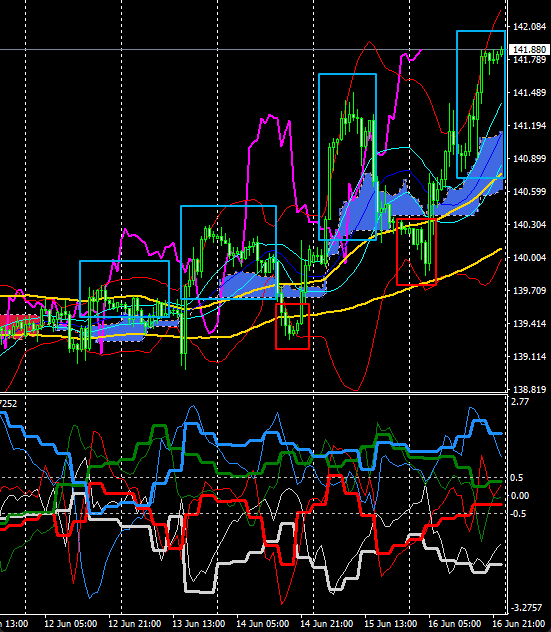

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠と赤色四角枠を記述していますが、

青色四角枠はマイルールにおけるロング指向の領域、

赤色四角枠はマイルールにおけるショート指向の領域を表しています)

高値切り上げ、安値切り上げの上昇トレンドなんですが、

波動が大き過ぎますね。

特に安値の位置が…

青色スパンを突き抜け、遅行スパンも陰転してからの反転上昇

というパターンとなっており、押目が深すぎる印象。

たま~に、こういうチャート形状ってあるんですよね、

青色スパンがサポートとして機能していないので押目買いもやり難い…

目線としては週を通して上方向なんですが、

エントリータイミングや決済タイミングが合わないと、

ロングしたにも関わらず損切りになってしまったかもしれません。

また、サブウィンドウの通貨の力関係を確認すると、

USDよりもGBPやEURの方が明確に強かったですね。

よって、USDJPYではなく、

GBPJPYやEURJPYでロングを狙ったほうが値幅を獲れたはずです。

さて、月曜からの相場ですが、

英を始めとして、またしても中銀会合が目白押しですが、

特に今回注目されるのがトルコ中央銀行。

選挙に勝利したエルドアン大統領が

新しい財務相のもとで低金利路線を止めるのかどうか。

ゴールドマンサックスは現行の8.5%金利から

一気に40%まで引き上げると予想していますが本当?

あのエルドアン大統領が利上げに同意する?

主要為替には影響はないですが、

個人的にはトルコ中銀の動向には関心を持って注視します。