先週はFOMC、ECB理事会、日銀金融政策決定会合と中銀ウィークでしたが、

何といっても日銀によるYCC修正ですね。

これにはビックリ、まさに不意を突かれた格好です。

植田日銀総裁は数ヶ月前の会合で

「1年~1年半をかけて多角的レビューをする」と発言したばかり。

いわゆる現行の非伝統的な政策である量的緩和を点検するということで、

その間は大きな政策変更はないという認識だったのですが…

そして、数日前のG20財務相・中央銀行総裁会議の時にも

「粘り強く金融緩和を続ける姿勢に変わりない」と発言したばかり。

これらの発言を聞いてしまえば、

海外勢を中心にしたYCC修正思惑の可能性はほとんど無いと思うのが当たり前で、

私も当然今回の会合では政策変更は無いと思っていたのですが…

実際には10年物国債は±0.5%の変動幅を維持しながらも、

従来の0.5%をターゲットにするのではなく、

1%をターゲットに指し値オペをする、という柔軟化。

“柔軟化”という優しそうな言葉を使ってごまかそうとしていますが、

これは実質1%への利上げです。YCC修正です。

長期金利は1%未満であれば自由に動いて良いが、

1%を超えるようならこれまで通り日銀は大量に国債を買い取って金利を抑えるというもの。

これはポジティブサプライズなんでしょうか?

ネガティブサプライズなんでしょうか?

0.5%から1%への利上げ、つまり、+0.5%幅の利上げです。

最近でもFOMCやECB理事会で+0.25%の利上げが行われましたが、

日銀は今回一気に+0.5%の利上げに踏み切ったわけです。

しかし、日本の消費者物価指数は3~4%台で推移しています。

単純に比較はできないですが、

物価の推移を考えると長期金利は3~4%になっても不思議ではない。

となると、再び海外勢に仕掛けられ近い将来には

10年物国債は1%付近に張り付く可能性が高そうです。

となると、再び日銀は利上げせざるを得なくなるのか…

利上げというのは経済を圧迫します。

金融機関の企業向け融資や個人向け住宅ローンの金利上昇につながり、

景気が停滞し、株価にもマイナスの影響を与えます。

それに日本が耐えられるのか…

更には、長期金利が上昇すれば日銀が保有する国債の含み損が拡大します。

それに日銀が耐えられるのか…

ということで、

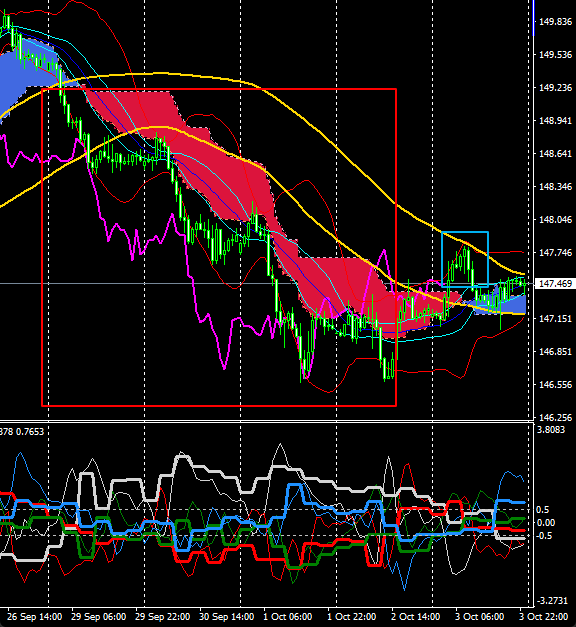

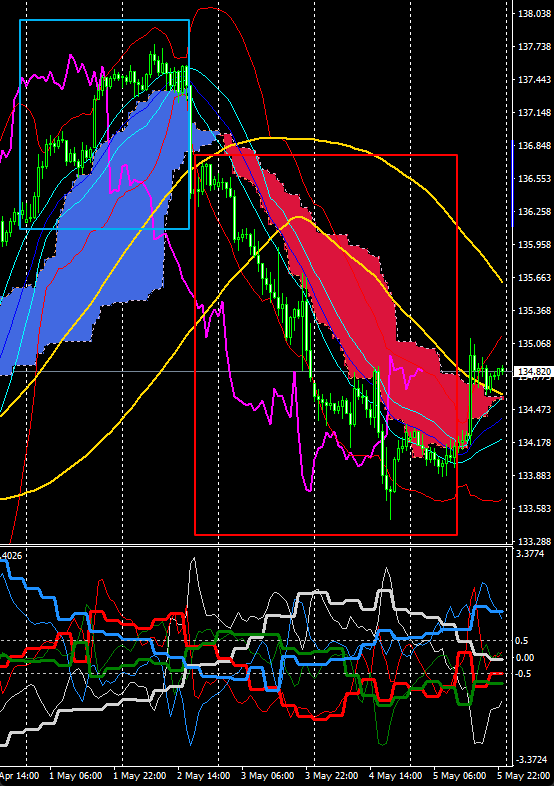

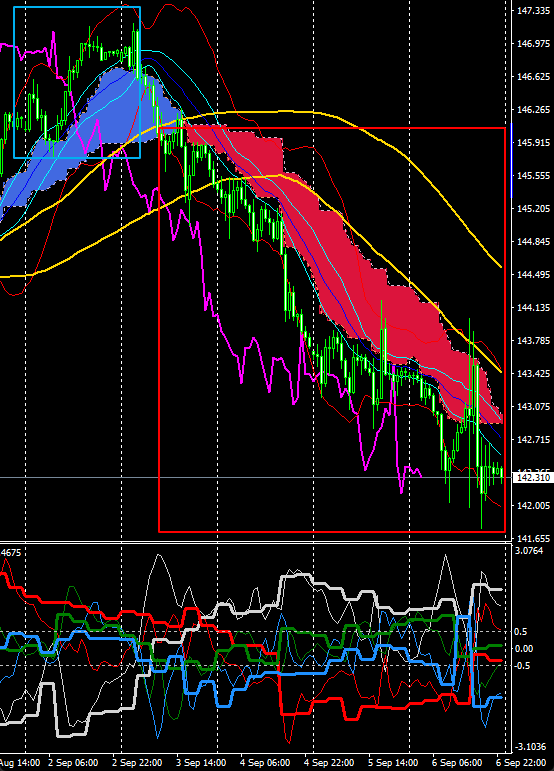

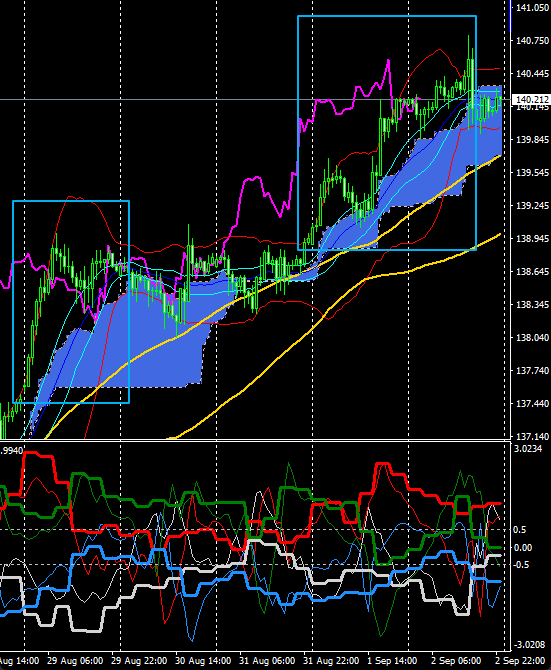

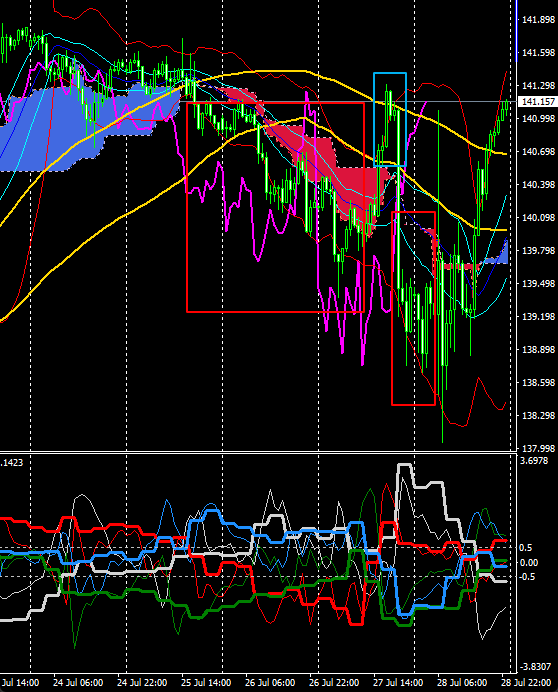

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠と赤色四角枠を記述していますが、

青色四角枠はマイルールにおけるロング指向の領域、

赤色四角枠はマイルールにおけるショート指向の領域を表しています)

週初は青色ゾーンが出現しており買い優勢でしたが、

トレンド後半だったようで程なくして遅行スパンがローソク足に絡み、

赤色ゾーンに転換しました。

それ以降は売り優勢で赤色ゾーンを背にした戻り売りもできましたが、

中銀ウィークだったこともあり、ポジションを持ちにくかったですね。

そして、後半に向けての乱高下、

こうなってしまうと、もはやテクニカルベースのトレードはできません。

何もせずに見送るのが正解です。

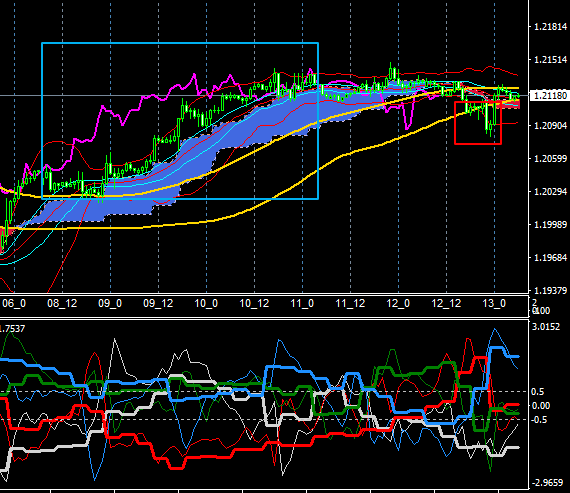

通貨の力関係を確認すると、

全般的にはEUR売りが目立っていましたね。

そして、日銀金融政策決定会合の直後からJPY買いになっていますが、

なぜか週末に向けては逆にJPY売りに変化していますね。

さて、月曜からの相場ですが、

YCC修正の影響がどの程度なのかを探る週になりそうです。

0.5%を撤廃し、上限を1%としたことで

現在の10年物国債の利回りは早くも0.57%まで上昇しています。

これが近いうちに1%まで上昇するのか、

となると、それまでは円買い圧力が加わるので

ドル円やクロス円は下落傾向になるはずですが、

なぜが週末時点での円は売られており、

ドル円もクロス円も上昇しています。なぜ?

利回りが良くなったのに円が売られる?

嫌な予感が…杞憂で終わってくれれば良いのですが…