先週は重要イベントであるFOMCが開催されましたが、市場の予想通り0.25%の利下げとなりサプライズ無し。

本来であれば、事前の予想通りの結果になった場合、”材料出尽くし“と判断されて、市場は逆に動くケースが多いんですが…

今回であれば、利下げとなったので、逆にドル買いで反応するケースが多いんですが、発表直後から素直にドル売りで反応していますね。

しかし、FOMCの金利見通し(ドットプロット)では、来年の利下げは1回のみとなっていて、思ったほどハト派ではない?

やはり、どうしてもトランプ関税起因のインフレが気になっているんでしょう。パウエルFRB議長も今後の追加利下げについては「データ次第」といつものように慎重な姿勢を維持しています。

現在のFRBの基本姿勢としては、雇用対策を優先するが、高止まりしているインフレが加速するようならいつでもタカ派に転じるつもり、ということなんでしょう。

対して日本では、次回の日銀金融政策決定会合での利上げ気運を少しずつ高めており、発表直後にサプライズ的な動きにならないように”地ならし“しているようです。

ということで、

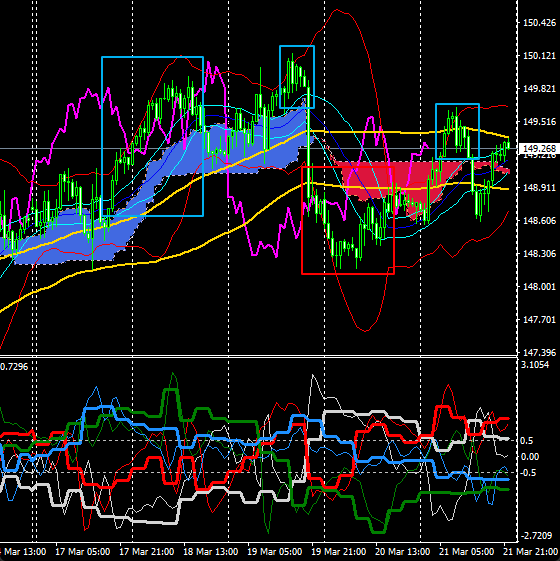

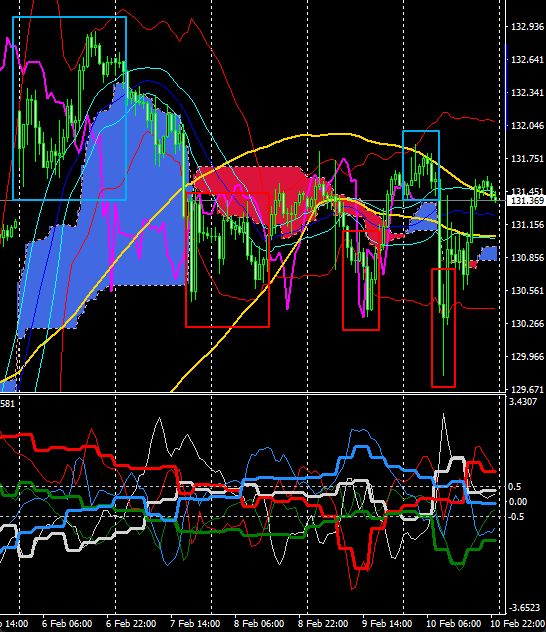

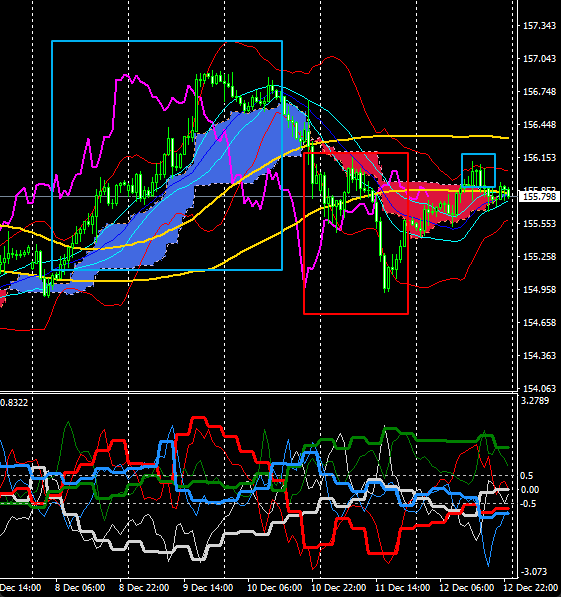

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠と赤色四角枠を記述していますが、

青色四角枠はマイルールにおけるロング指向の領域、

赤色四角枠はマイルールにおけるショート指向の領域を表しています)

週前半は綺麗な上昇トレンドでしたが、週中からトレンド転換し、週後半は弱含みの展開となりました。週を通した値幅は200PIPSほどでドル円としては標準的なボラティリティー。

トレーディングとしては週前半に取れるかどうかですね。青色ゾーンを背にしての押目買いが機能していますが、どこで利確するかで利幅が決まります。できれば、水曜日の遅行スパン陰転の場面で利確決済したいですね。

週後半のショート指向の領域ではエントリーしてもしなくても可。

ルール通りショートしていれば、取れた可能性が高いですが、ファンダメンタルズ的と逆向きの仕掛けですし、まだ4時間足ボリンジャーも明確な下向きではないですから、無理にショートをする必要は無いです。私もここではショートしていません。

サブウィンドウの通貨の力関係を確認すると、やはり週前半はUSD買い、JPY売りになっています。

また、相対的にEUR買い傾向が出ていたので、ユーロクロスをロングしても良いです。

さて、月曜からの相場ですが、今年最後の日銀金融政策決定会合が開催されます。

今回は事前リークしまくりで0.25%の利上げが確実視されています。問題はその後の植田日銀総裁の会見でしょう。

今後も利上げに前向きなのか、それとも、当面据え置き、打ち止めとするのか、それに関して具体的に言及するかどうかが焦点になりそうです。