先週はサマーバケーション後の相場でしたが、

特段目立った動きもなく、

これまでのドル売りの流れを踏襲した相場でした。

材料的にも特に注目すべきものは無かったでしょうか。

日本では、GDPが前期比年率27.8%減という記録的な落ち込みや、

安倍首相の健康不安説なども取り上げられました。

そして、このような日本に対するネガティブな要素は、

本来であれば円売り材料になるはずですが、

なぜか市場は円買いに反応しています。

”リスク回避といえば円買い”

という固定観念がいまだに残っているんですね。

また、FOMC議事録後は一時的にドルが買い戻されましたが、

大きな流れを変えるまでには至っていません。

やはり、米の量的緩和、ゼロ金利政策の長期化が根底にあるので、

中長期的なドル売りの流れはそう簡単には変わらないでしょうね。

ということで、

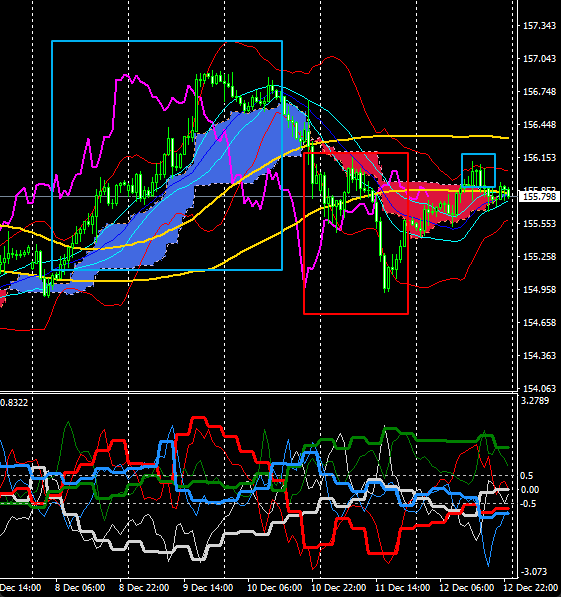

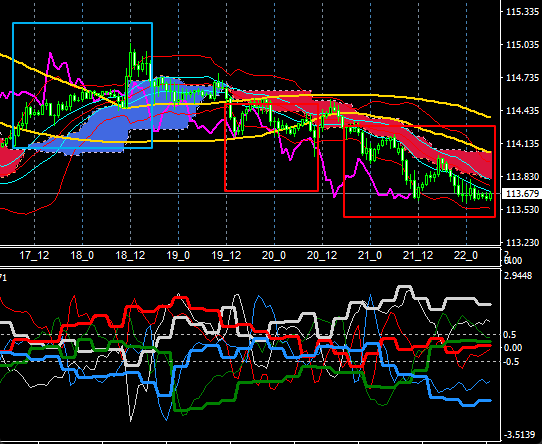

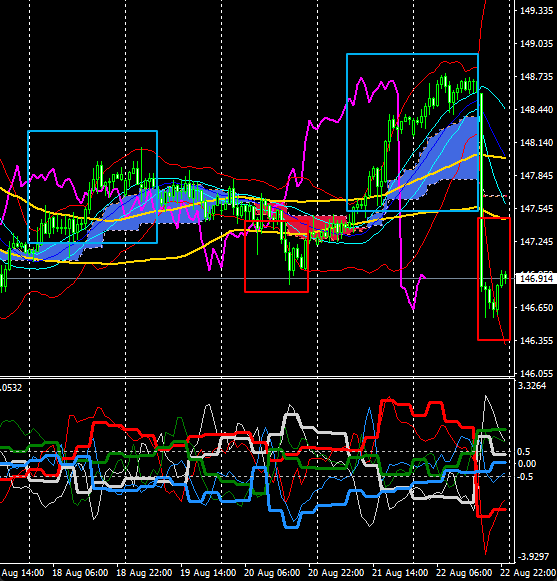

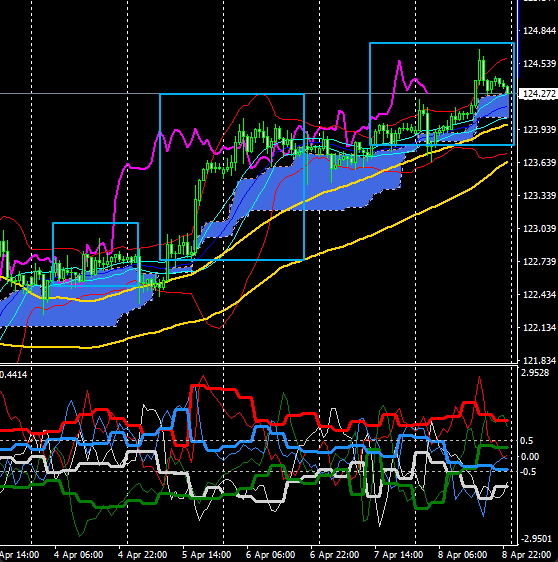

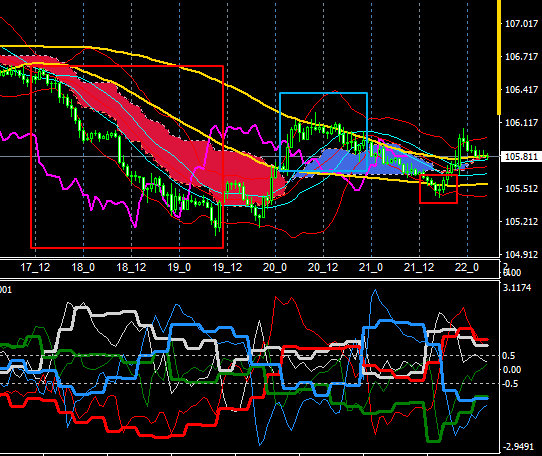

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠と赤色四角枠を記述していますが、

青色四角枠はマイルールにおけるロング指向の領域、

赤色四角枠はマイルールにおけるショート指向の領域を表しています)

週前半は一方的な下降トレンドでしたが、

週中あたりからは売られ過ぎの反動でしょうか、

買い戻しが優勢になりました。

トレーディングとしては、週前半は問題なかったですね。

赤色ゾーンを背にしてショート指向で臨んで行けば問題なかったはずです。

しかし、週中以降は難しかったでしょうか。

確かに遅行スパンが陽転し、青色ゾーンの上に価格が位置した場面もあり、

条件的にはロングもできますが、

ファンダメンタルズ的なドル売り圧力を考えてしまうと、

この時期に上向きに仕掛けるのは心理的に難しかったかもしれません。

また、サブウィンドウの通貨の力関係を確認すると、

週前半はJPY買い、USD売りだったことが分かりますので、

通貨の強弱の観点からもUSDJPYのショートは適切でした。

しかし、週中以降は目立った強弱が見られないので、

通貨ペア選びは困難だったでしょうね。

さて、月曜からの相場ですが、

米GDP改定値が発表される予定です。

日本ではGDPが悪いと円が買われますが、

米ではGDPが悪いとドルは売られるでしょう。

米が本来の動きです。

その他、ジャクソンホール会合が開催されますが、

ここでのパウエルFRB議長の発言によっては

ドルが動意づくかもしれません。