最近のマーケットは材料に乏しく

低ボラティリティ状態が続いていましたが、

先週のFOMCをきっかけに大きく動き出しました。

これまでのパウエルFRB議長は

「インフレは一時的」という趣旨の発言を繰り返しており、

今回のFOMCでも方向性は変わらないと思っていました。

しかし蓋を開けてみると、

FOMCメンバーによるドットプロット(経済見通し)では

23年末までに2回の利上げを見込んでいることが分かり、

想定した以上のタカ派への傾斜だったことから

サプライズ的にドルが買われることになりました。

パウエルFRB議長の本音は分かりませんが、

FOMCメンバーの総意としてはインフレの進行を警戒しており、

利上げの時期を早めたほうが良いと思っているようですね。

今回の結果を受けて米10年債利回りは急騰、

それを受けてドルも急騰、

逆に、利上げが重しとなることから株式は急落、

そして、金利を生まない金(ゴールド)も急落しています。

市場はもはやテーパリングを飛び越えて

利上げすらも織込もうとする動きですが、

チャット早過ぎますね。

23年に利上げですから、まだ2年も先の話です。

その間にはさまざまな紆余曲折もあるでしょうから、

このままドルが買われ続けることもないでしょう。

ということで、

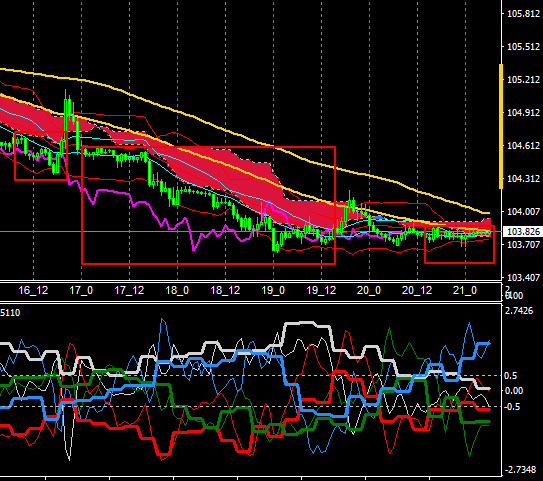

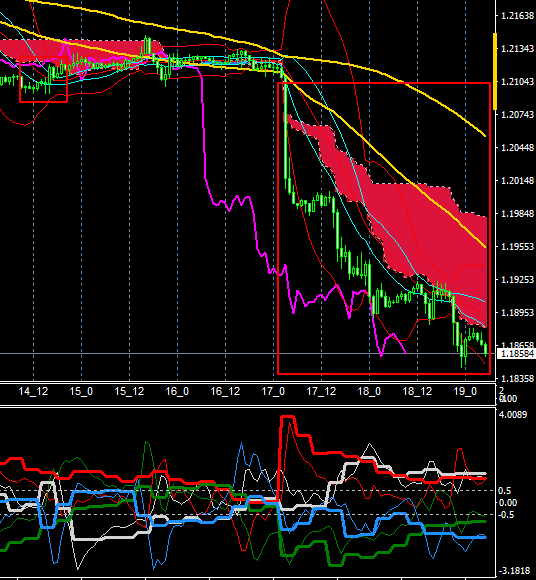

先週分のEURUSDの1時間足チャートを振り返っておきます。

(チャート内に、赤色四角枠を記述していますが、

これはマイルールにおけるショート指向の領域です)

週中までは横ばいに推移していましたが、

FOMCをきっかけにして大きく下落している様子が分かります。

FOMCは日本時間の深夜ですから

この時にリアルタイムにチャートを見てトレードしていた人は

ほとんどいないでしょう。

実際のトレードとしては翌日の早朝以降になると思いますが、

ルール的にはショート指向にならざるを得ない状況ですね。

初動の急落が大きかったので、

そこから更に売りを目指すのは

心理的に難しい面もあったかもしれませんが、

売り優勢ですから仕方ありません。

トレンドフォローならショートだけを狙う局面です。

また、サブウィンドウの通貨の力関係を確認すると、

やはりFOMC直後からUSD買いになっています。

それと同時にEUR売りも起きていたんですね。

JPYは一歩遅れて買われていますが、

これに関しては株式の急落を受けてリスク回避となった影響でしょう。

さて、月曜からの相場ですが、

今回のFOMC後のドル買いの流れがいつまで続くのかに注目です。

このまま23年までずっとドル買いが続くわけではないですが、

長期的には、そして相対的には、

ドルが買われやすい地合いが続きそうな雰囲気はします。

22日にはパウエルFRB議長の発言が控えているので、

そこでもう少し詳しい道筋が示されるかもしれません。