先週のドル円は想定通り値動きが乏しかったですね。

ドル円と言えば今となっては高ボラティリティー通貨ペアですが、

これまでも見られた通り、152円台に近づくと政府・日銀による介入警戒感が強まるため、

どうしてもそこから上へは仕掛けづらいようで値動きが停滞してしいまいます。

先週も一応高値トライはしましたが、

22年10月の高値、そして、23年11月の高値を僅かに更新しただけで、

結局152円台には届きませんでした。

財務省からの発言も増えてきますね。

鈴木財務相は「必要とあらば断固たる措置をする」と発言したり、

神田財務官も「ファンダメンタルズに沿わず明らかに投機」と発言したり。

何とかして円安を抑えようとしていますが…

まず、そもそもの前提が間違っている。

今の円安は投機ではないですよ。

日米金利差という純然たるファンダメンタルズに沿ったドル買い・円売りです。

日本より米の方が金利が高いんだから円を売ってドルを買うのは当然の動き。

それを投機と認識している時点で間違い。

私も当然ながら円を売ってドルを買っている。

でも、これって投機じゃないですよ。

当面円に戻すつもりなんてないファンダメンタルズに沿った実需です。

そして、私のような人が多数存在しているはず。

だからドル円は上昇している。それだけのこと。

こんな単純な理屈をどうしてこの財務省の人たちは理解できないんだろう?

財務省に入れるくらいだから頭は良いはずなのにね。

ということで、

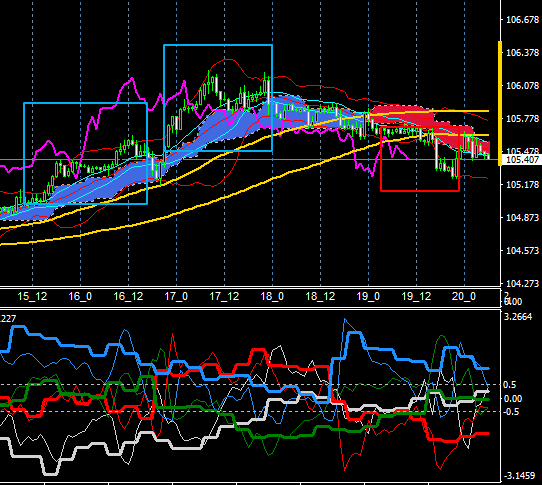

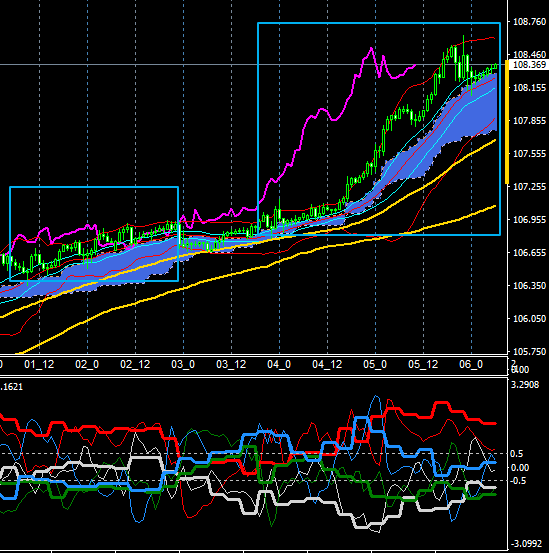

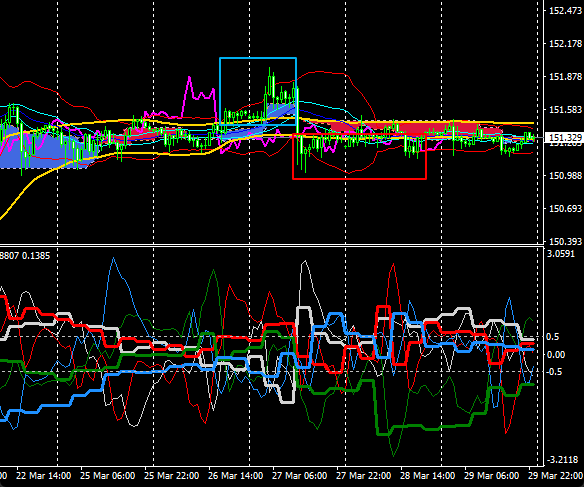

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠と赤色四角枠を記述していますが、

青色四角枠はマイルールにおけるロング指向の領域、

赤色四角枠はマイルールにおけるショート指向の領域を表しています)

1週間の上下幅は90PIPS程度でほとんど動いていません。

ファンダメンタルズに沿った買い圧力と152円台での介入警戒での板挟みで

どちらにも動けなくなっている様子が分かります。

トレーディングとしても特に見るべきポイントは無いですね。

上値抵抗線である152円の手前でロングすることはできないですし、

だからといってショートできる状況でもないですし。

まぁドル円に関しては、1週間前の記事でも書いたように、

低ボラティリティが予想されたので無理にエントリーする必要は無いでしょう。

サブウィンドウの通貨の力関係を確認すると、

こちらもハッキリしませんね。

USDとJPYのラインは似たような動きとなってほとんど乖離がなく、

これではUSDJPYのトレンドも出ないでしょう。

週後半に向けてEUR売りになっているので、

ユーロクロスをショートする選択はあったでしょう。

さて、月曜からの相場ですが、

引き続きドル円の152円台トライへの動きを注視です。

容易ではないと思いますが、ファンダメンタルズ的に下げる要素がないので、

目線としては常に上になっています。

また、米雇用統計も控えており仮にその内容が市場予想を上回れば、

それがきっかけになってドル円152円突破というシナリオもありそうです。