先週は注目材料の多い1週間でした。

まずはパウエルFRB議長の議会証言があり、

そこで利上げスピードの再加速や

想定以上に高くなるであろうターミナルレートについて言及、

思った以上にタカ派的な発言だったためにドル買いが強まる場面も。

そして、黒田総裁の任期中最後となる日銀金融政策決定会合では、

一部、YCCの変動幅拡大や解除などが噂されていましたが、

結果的には現状維持、緩和姿勢継続だったために、

会合直後は円売り反応となりました。

更には、週末の米雇用統計ですが、

市場予想を上回る堅調な数字となったので

ドル買いになるかと思いきや結果的にはドル売りに反応?

なぜ?と思ったんですが、

ニュース等を見ると失業率の悪化に反応した模様。

このあたりは市場が都合良く解釈していますね。

まぁ、市場はとにかくインフレが収まってほしい、

その為の材料探しに躍起なんでしょう。

ということで、

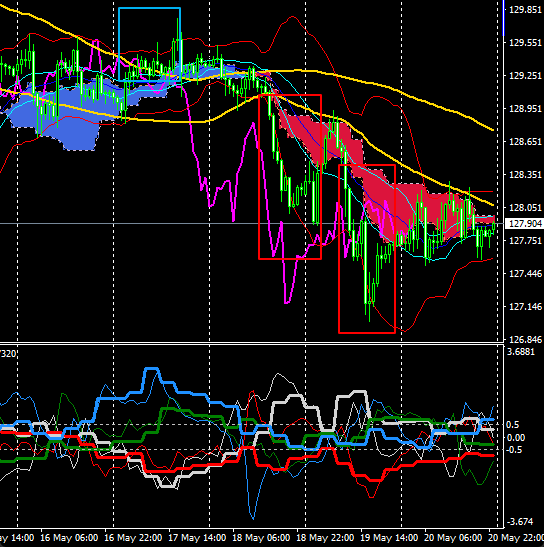

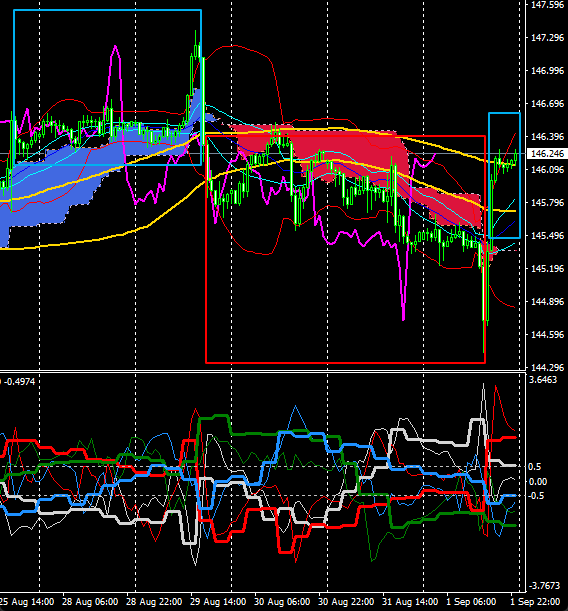

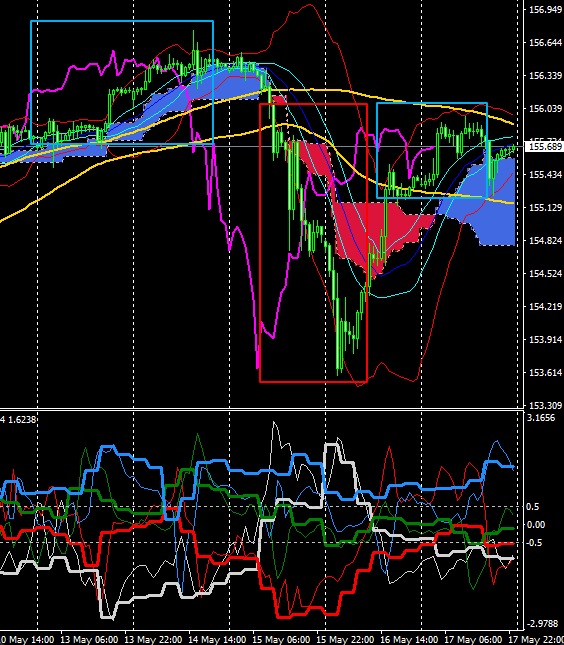

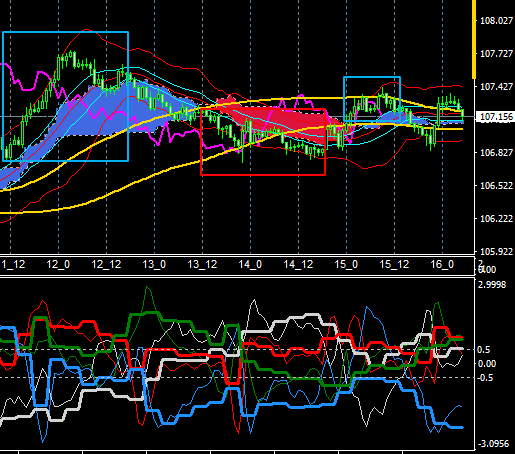

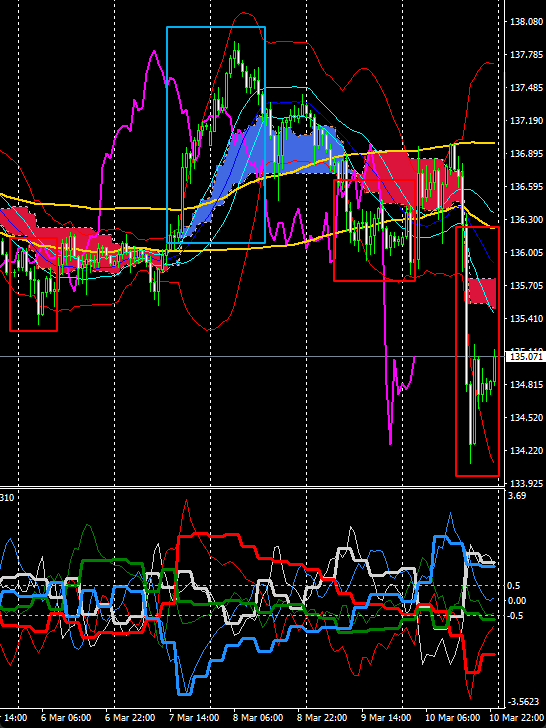

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠と赤色四角枠を記述していますが、

青色四角枠はマイルールにおけるロング指向の領域、

赤色四角枠はマイルールにおけるショート指向の領域を表しています)

材料に振らされた1週間で、

トレーディング的にはやり難いチャート形状でしたね。

週中の急騰はパウエルFRB議長のタカ派的な発言によるもの、

週末の急落は米雇用統計によるものです。

こうした重要イベントの前では、

一旦トレードは中止して様子見にしますが、

これらを除くと、ロングもショートもベストなタイミングは無かったでしょうか。

サブウィンドウの通貨の力関係を確認すると、

こちらも週を通して明確は傾向はありませんでした。

全般、USDとGBPが上下に大きく振れているのが目立っていますが、

どちらもイベント絡みですからね。

通貨強弱からも手を出しにくい相場展開だったと言えるでしょう。

さて、月曜からの相場ですが、

最重要イベントである消費者物価指数(CPI)が控えています。

この数値如何によって次回のFOMCで

0.25%の利上げになるのか or 0.5%の利上げになるのか

が決まると言ってよいでしょう。

最大限に注目です。

更には、既にご存じの方も多いと思いますが、

今週末にシリコンバレー銀行(SVB)が破綻しました。

資産規模は全米16位でリーマンショック以降では最大の米銀破綻だとか。

この破綻の影響がどの程度になるのか、

もしかしたら週明け早々に、為替、株式が荒れるかもしれません。

今回のSVBの破綻は私にとっては他人事ではなくて、

実は、私の個人資産の数%が影響を受けています。

別に、SVBに資産を預けていたわけではないんですけどね、

昨日土曜日はできるだけ影響を受けないように

資産移動に忙しかったです。

続報を見ると、多分大丈夫?だと思うんですが、

こればかりは成る様になるだけです。