先週も円売り主導の相場展開が続き、

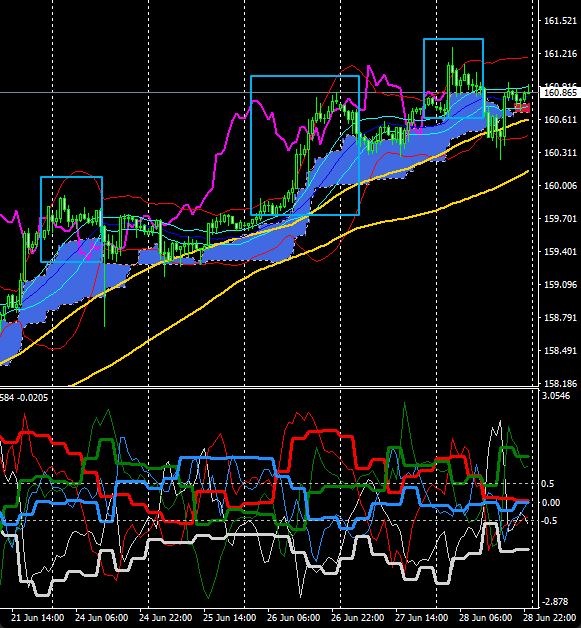

ドル円は4月29日に付けた高値160.17円付近を上回り、

約38年ぶりの高値水準にまで上げています。

想像できたことですが…

2カ月前の実弾介入時の高値よりも超えてしまったわけです。

以前、鈴木財務相が実弾介入について

「一定の効果があった」

と述べていましたが、僅か2ヶ月で高値更新してしまった事実を見れば、

効果なんてほとんど無かったと考えるのが妥当です。

僅か2ヶ月間、ドル円の為替水準を維持するためだけに9兆円以上も使ったって…

どれほどの無駄遣いだったのかを財務省は理解しているんでしょうか?

まぁ理解しているんでしょうが…

世間体を考えて自ら過ちを認めることはないでしょうね。

そして、7月末で神田財務官が退任ですが…

誰がやっても同じで、いつものように

「過度な変動は…」と言い続けるしかない未来が見えます。

ということで、

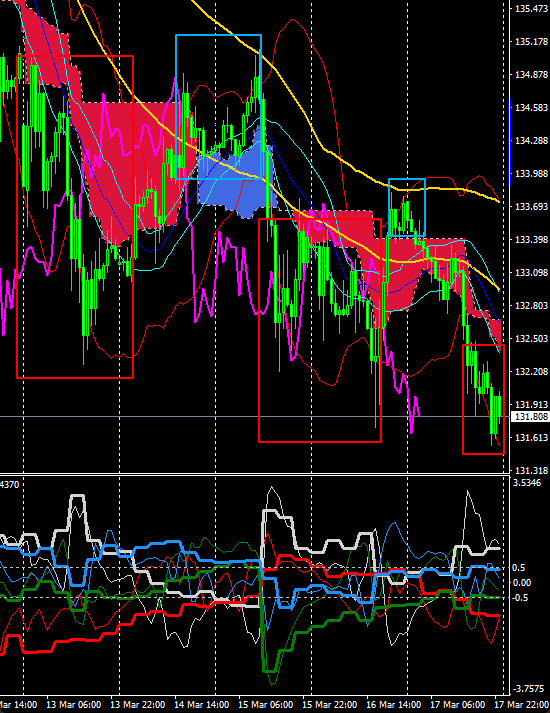

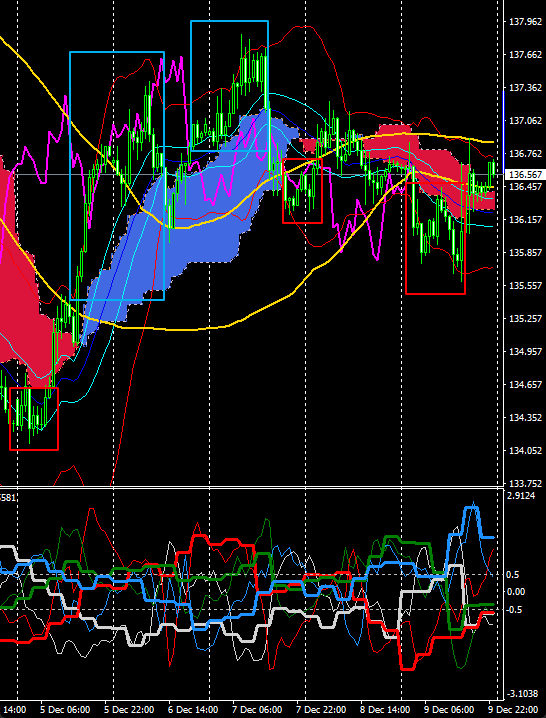

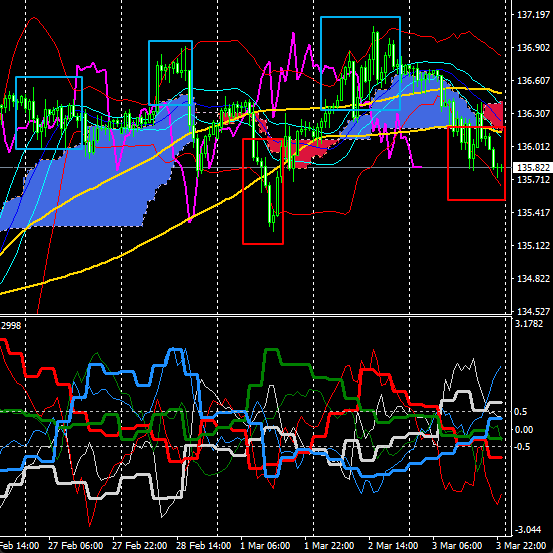

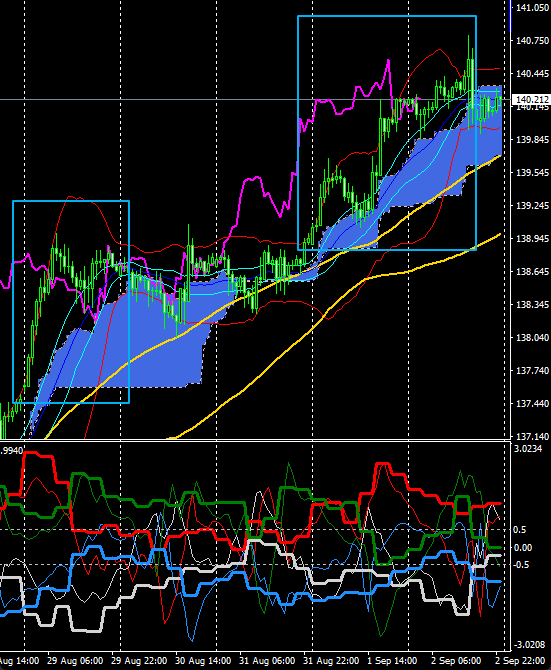

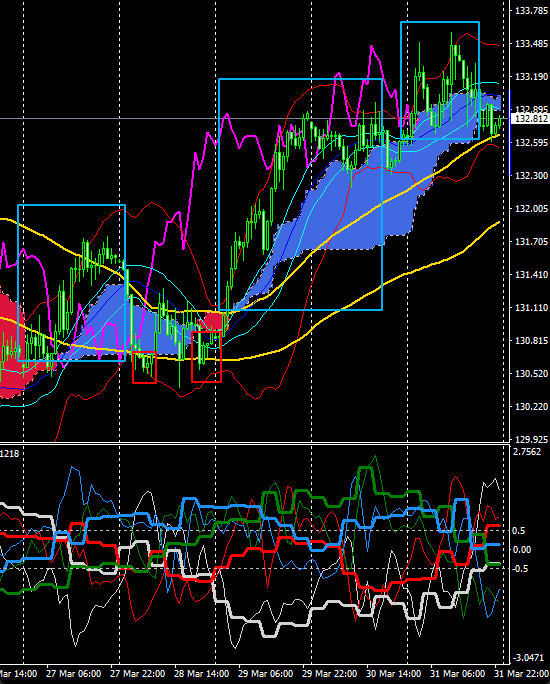

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠を記述していますが、

これはマイルールにおけるロング指向の領域を表しています)

ほとんどの期間が青色ゾーンで遅行スパンも陽転状態、

当然ながら買い目線で見る期間が長くなります。

いつものように青色ゾーン付近からの押目買い戦略で

期待値>1のトレードができますね。

但し、このレベルにまで上げてくると、

大口が一気の利確に走り、レートが一時的に急落するケースが多くなってきます。

先週も月曜日に長~~い下ヒゲ陰線のローソク足が見えますが、

このような現象が散発される可能性が高くなります。

よって、ポジション保有時にこの現象に出くわしてしまうと、

強制的にストップにかかってしまうケースもあり得るので

それだけは注意しておきましょう。

また、サブウィンドウの通貨の力関係を確認すると、

見ての通り全期間でUSD>JPYになっていますから、

USDJPYのロングは通貨強弱の観点からも適切な選択でした。

それに対して、EURとGBPは分かりにくいですね。

一応、多少のEUR買い傾向は見られたので、

ユーロクロスのロングでも良かったでしょう。

さて、月曜からの相場ですが、

週末に米雇用統計が控えています。

前回はサプライズ的に強い数字となりましたが、

今回は若干弱めの数字が予想されているようです。

市場はインフレ鈍化を期待し、そちら方面への認知の歪みがありますので、

市場予想を下回れば強めのドル売り、

市場予想を上回れば弱めのドル買い、

と言ったところでしょうか。

私はいつも通りドル円に関しては押目買い戦略で臨んでいきます。