先週は思った以上に円売りドル買いが進行しましたが、その原因は翌週に控えた日米の金融政策会合を控えた思惑。

まず日本側では当初、日銀は12月に利上げするだろうというコンセンサスが優勢だったものの、ここにきて関係者?関係筋?という都合の良い出所から「利上げ見送り論が強まる」というリーク情報が報じられたことが円売りを誘った模様。

う~ん、植田日銀総裁に変わってからは、こうした事前のリーク情報が増えましたね。これは市場にインパクトを与えないために “わざと” “意図的に” 日銀側がマスコミに情報を流しているんでしょうか?

もはや、お決まりのパターンになりつつありますが、こうなると今月の日銀金融政策決定会合では利上げは見送りなんでしょう。

そしてアメリカ側では、米消費者物価指数(CPI)の発表があり、事前の予想通りの内容だったことで今月のFOMCでは利下げが確実視されることになりました。

来年はトランプ大統領になり、その政策からはインフレ再燃が懸念されるが、あくまでも現状はインフレは落ち着いているので、利下げせざるを得ないんでしょう。

本来であれば、米利下げならドル売りで反応するはずですが、中国が来年に金融緩和へ政策転換することやスイス中銀の想定外の0.5%の利下げ、そして、ECBの0.25%の利下げ、更には、フランスの政情不安、シリア情勢、韓国の混乱などがリスク回避のドル買いに向かわせたようです。

ということで、

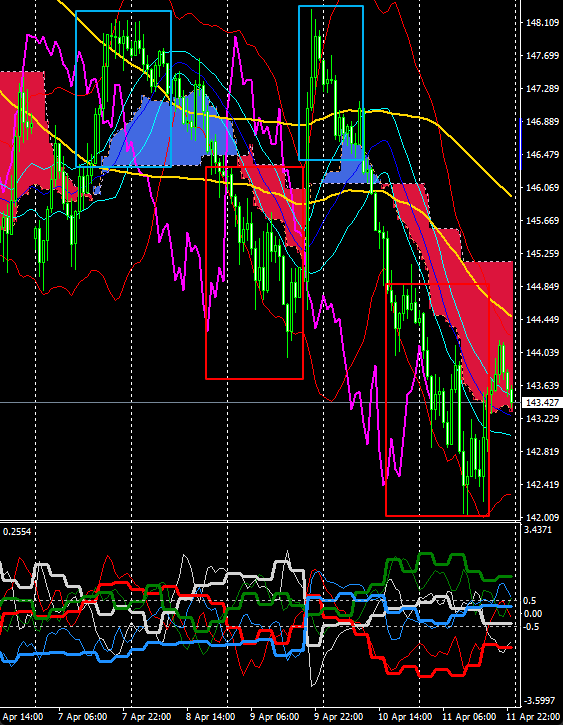

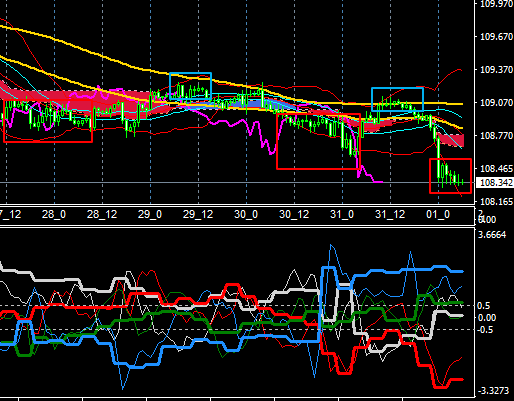

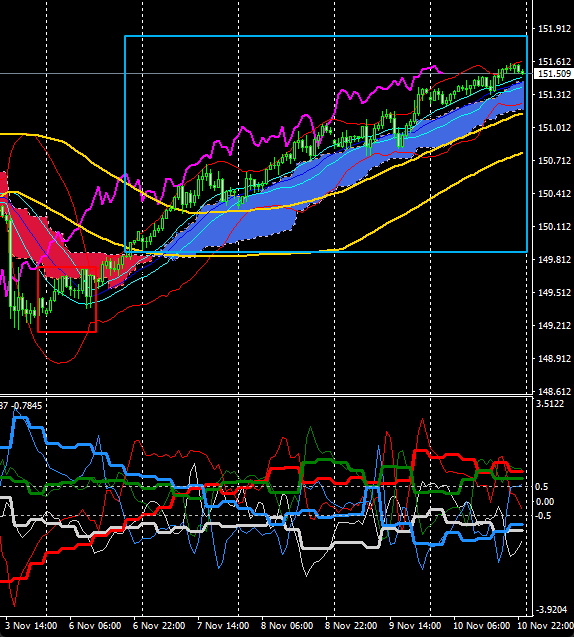

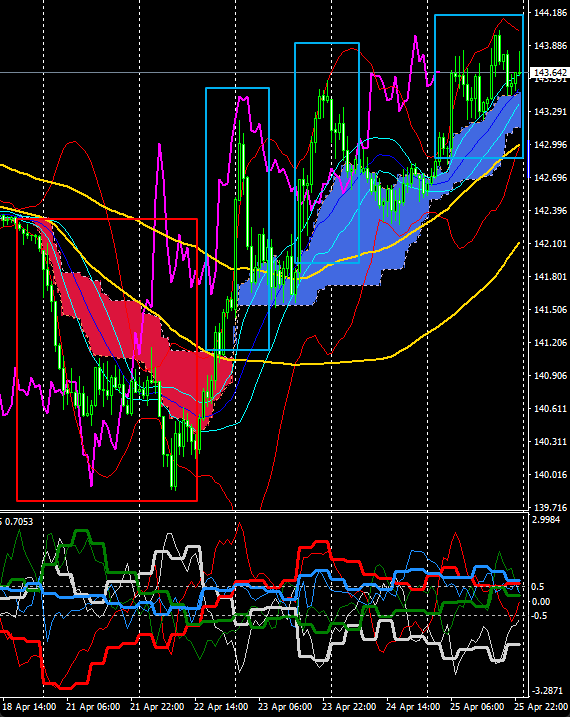

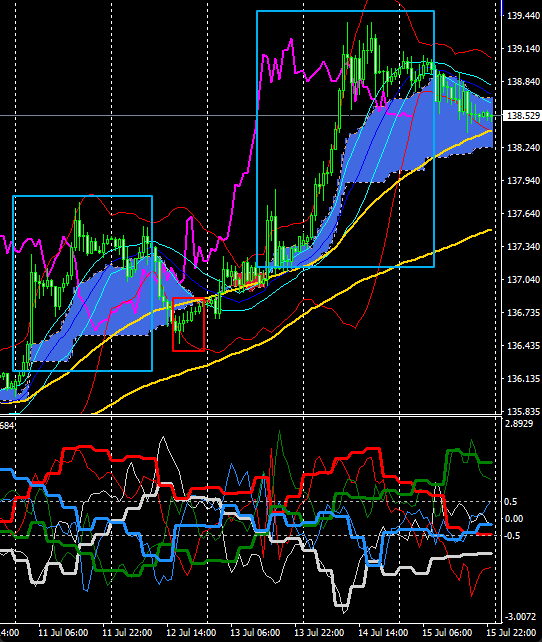

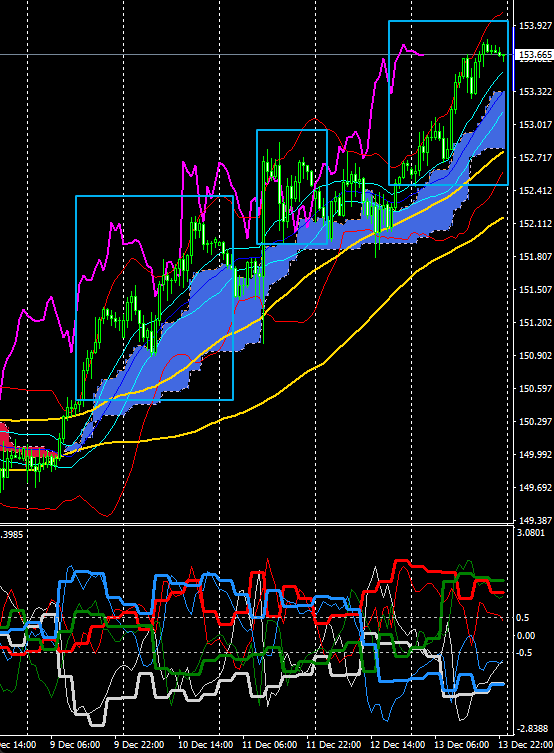

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠を記述していますが、

これはマイルールにおけるロング指向の領域を表しています)

見ての通り、ほとんどの期間で遅行スパンが陽転しており、且つ、青色ゾーンなのでロング指向で見るべき局面でした。

値幅も400PIPSを超えており、高ボラティリティー相場だったと言えるでしょう。

トレーディングとしては比較的簡単だったでしょう。いつも通り青色ゾーンを背にしての押目買い戦略が有効でしたが、ボラティリティが高かったためにストップの位置が近過ぎた場合、意に反して損切りさせられてしまった可能性もあります。

上昇トレンドに乗ってロングしたのに、ストップにかかって損切り、その後に再び上昇して悔しい思いをする…という事も起きたかもしれませんが、それも相場です。そうしたことが起きたとしても、それも含めて”トレンドに乗っていればトータルプラスになる“ようにしないといけません。

サブウィンドウの通貨の力関係を確認すると、こちらもUSD買い、JPY売りが優勢でしたね。よって、USDJPYのロング狙いは適切だったと言えるでしょう。

そして、前半に関してはGBP買いでもあったので、GBPJPYのロングも狙い目でした。

さて、月曜からの相場ですが、17日からFOMCが、18日から日銀金融政策決定会合が行われます。

先にも書きましたが、FOMCでは0.25%の利下げ、日銀金融政策決定会合では利上げ見送りが確実視されています。よって、その通りだった場合は市場もほぼ無反応でしょうが、逆に言えば、それ以外だった場合はサプライズになります。

つまり、FOMCで利下げ無しなら急激なドル買い、日銀金融政策決定会合で利上げなら急激な円買いになるでしょうが…まぁそのような結果にはならないでしょうね。

私のトレーディングとしてはドル円はいつも通り買い目線、押目買い戦略で臨んでいきます。