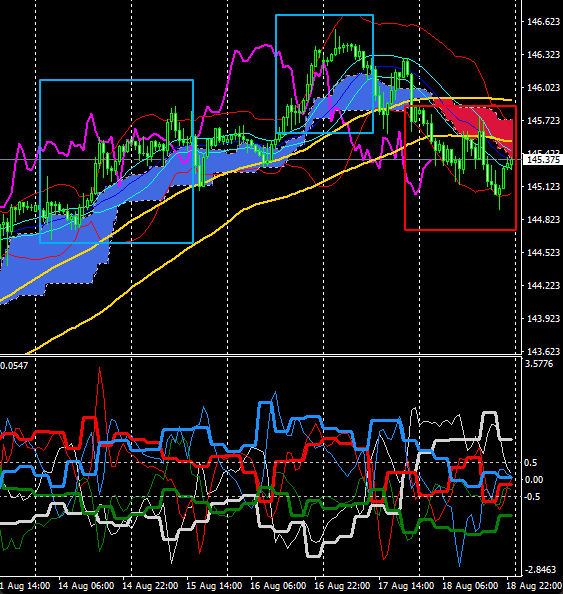

先週のドル円も日米金利差を背景に上昇、

一時は146円台中盤あたりまで上げました。

このレベルは昨年、政府・日銀が為替介入を実施した価格帯なので

市場も警戒感が強いですが、今のところは口先介入だけに留まっています。

FOMC議事録では追加利上げの可能性も示唆されており、

相変わらずドルは買い圧力、円は売り圧力が強い状況が続いていますが、

ここにきて別角度からのリスク要因が。

中国不動産大手の中国恒大がNYで連邦破産法15条の適用を申請、

さらには、碧桂園という中国大手の不動産がデフォルトするのではないかという懸念も。

中国経済の先行き不安から市場はリスクオフに傾き、

世界の株式市場に調整が入る事態に。

これが為替にも影響を与え、

リスク回避の円買い?で週末のドル円は調整で下げています。

中国不動産業界の状況はよく分からないですが、

今のところはセーリングクライマックスになる雰囲気はあまり無いかな。

ということで、

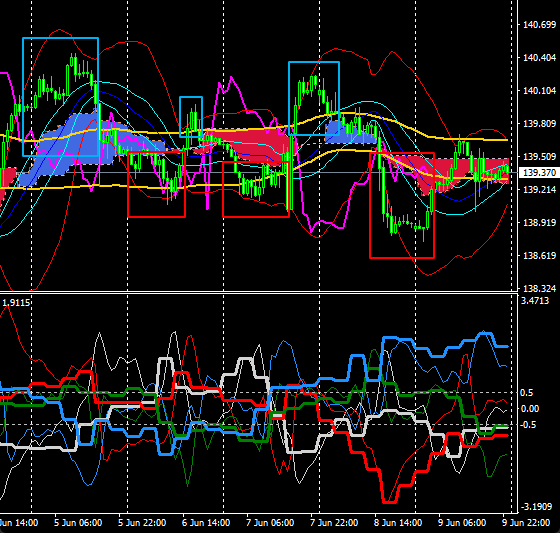

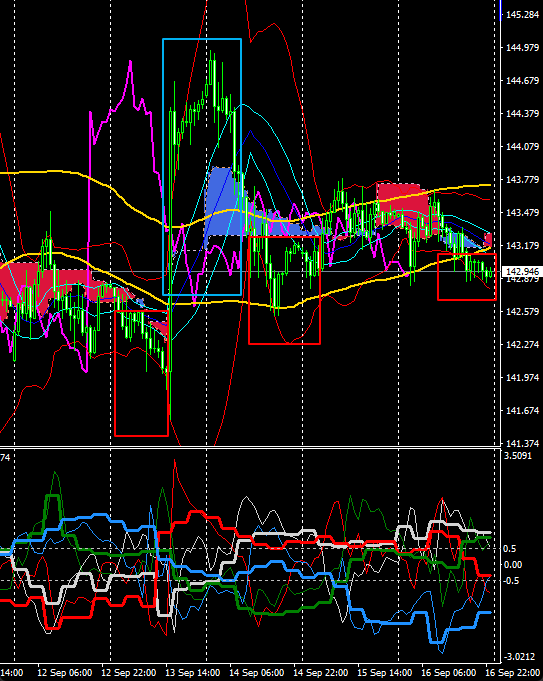

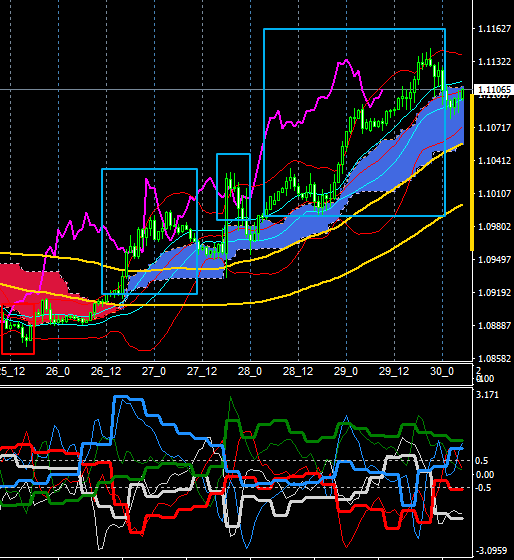

先週分のUSDJPYの1時間足チャートを振り返っておきます。

(チャート内に、青色四角枠と赤色四角枠を記述していますが、

青色四角枠はマイルールにおけるロング指向の領域、

赤色四角枠はマイルールにおけるショート指向の領域を表しています)

週初から分かりやすい上昇トレンドが継続し、

週末に調整で下げる展開となりました。

トレーディングとしても分かりやすいですね、

いつも通り青色スパンを背にしての押目買い戦術で臨めば

期待値>1になります。

週末にトレンド転換してからのショートもできますが、

こちらに関してはやってもやらなくてもOK。

ファンダメンタルズ的には上にしか仕掛けられない状況なので

ここで無理してショートする必要もないです。

また、サブウィンドウの通貨の力関係を確認すると、

ほとんどの期間でUSD>JPYの強弱になっていますので、

ドル円のロングは適切な選択です。

更にはGBPも強かったので、

ポンド円のロングでも良かったでしょう。

さて、月曜からの相場ですが、

まずは中国不動産問題がどの程度の規模感なのかの把握。

日本を含め世界に波及するようだと一大事ですが、

今のところはその兆候は見られず、ひとまず様子見で、

何もなければいつも通りドル円は上目線。

先週の為替の動きから、

146円台になっても為替介入しないと分かったのは、ある意味でありがたい。

これで当分は介入の心配なくトレーディングできそうです。